COLUMN

2019.01.29M&A全般

M&Aの進み方

- M&A

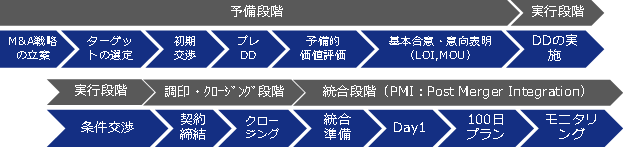

M&Aが成立するまでの流れは、すなわち買い手と売り手による交渉過程そのものです。以下の図は、一般的なM&Aの進み方を示したものです。買い手、売り手ともに、なぜM&Aをするのかといった戦略の立案から始まり、相手方の探索、基本条件の合意、DDの実施を経て条件交渉、契約締結へと進んでいきます。

ここで重要なのは全てのM&Aがこのプロセスを踏むわけではないことを理解することです。M&Aの規模や買い手と売り手との関係性、スケジュール等々、全ての案件には固有の事情があります。したがって、固有の事情を勘案した結果、適宜、簡素化・省力化され進んでいくこともあります。

今回は、このM&Aにおける一般的な流れを解説していきたいと思います。

M&A戦略の立案

買い手の立場からは、どのような目的で、どのような会社を、どの程度の予算で購入したいかを検討する段階です。すなわち、M&Aを闇雲に進めるのではなく、M&Aを自社の事業戦略の一環と捉え、その必要性を検討することが重要です。ここで、明確にM&Aの目的等を決めておくと、後に無謀な投資に繋がるM&Aの実行を防止することができる可能性が高まります。

売り手の立場からは、なぜ売るのかという明確な理由を考えておく必要があります。M&Aは交渉でもあるため、全ての条件が全ての点で希望通りに認められるとは限りません。その時に立ち返るべきであるのは、なぜM&Aをするのかという点になります。また、M&Aにおいて譲れない条件や最低売却価額等もある程度は明確にしておくことが必要です。

買い手、売り手いずれの立場においても、M&Aを検討するにあたって、きちんと目的等を明確にすることが不本意なM&Aを避けるために重要です。

ターゲットの選定

一般に、M&AはFA(ファイナンシャルアドバイザー)やM&A仲介会社を通すことで相手方を探索します。

この際当初、売り手の情報は機密性が高いことからノンネームシートという匿名化された案件情報として取りまとめられ、買い手候補の探索が行われます。

買い手も、このノンネームシートを基に買収対象企業を絞り込んで行きます。

ある程度対象が絞り込まれた後に機密保持契約が締結され、企業概要書やその他の企業情報が開示されていきます。

初期交渉・プレDD・予備的価値評価

買い手は、限られた情報から売り手の情報を分析し、提示する条件や価格等を検討します。この段階で売り手と買い手は接触し、必要に応じてトップ面談等を通して双方の理解を深めていきます。

基本合意・意向表明

買い手と売り手の条件が概ねまとまった段階で、売り手は交渉を進める相手を1社に絞り、買い手との間で合意した主要条件を明記した基本合意書を締結することが一般的です。基本合意書には買収価格の他、待遇や独占交渉権等多岐にわたった事項が記載されます。基本合意書は、買い手と売り手との間で形成された合意事項を双方に確認する性質を有します。

DDの実施

基本合意された事項に基づき、買い手は売り手に対してより詳細な調査を行うフェーズに移ります。この買収のための、詳細な調査はデューデリジェンス(DDや買収監査)と呼ばれます。このDDは、買い手が直接行うこともありますし、買い手が起用した公認会計士、税理士、弁護士、社会保険労務士等の専門家に委託することもあります。

デューデリジェンスの範囲は、ビジネス、財務、税務、法務、労務、不動産、環境といったように多岐にわたり、買い手は案件の概要や規模、予算等によってその範囲や委託内容を決定します。

この間、売り手には様々な資料の要求や質問がなされるため、相当程度の負荷がかかります。この際に意図的に虚偽の説明や隠ぺいした際には、買収が成立しても後々問題となる可能性があるため、売り手は、買い手からの要望に真摯に対応していくことが重要です。

条件交渉

DDの結果や事業計画の検証結果、その他の諸事情を踏まえ、最終契約に向けた交渉が行われます。

この交渉の過程では、買収価額の調整の他、対価の支払方法や従業員の処遇、DD等の過程で検出された諸リスクへの売り手による保証が求められることもあります。

契約締結、クロージング

詳細な契約条件が固まったら合意された条件に基づく最終契約になります。契約書案を売り手及び買い手の双方で確認し、契約日や必要書類等の準備を進めます。契約の準備が整ったら正式契約の調印となります。

M&Aにおいては契約日と決済日が異なることがあります。一般に株式譲渡契約では、代金の決済をもって株式の所有権が移転することが多いようです。

この契約書への調印から決済までの流れをクロージングと言います。

統合段階

M&Aは買収契約の成立をもって終了しません。むしろ、買収契約の成立がスタートとなり、新たな経営体制の下での出発が切られるものです。買い手は、買収した日以降対象会社の新たな経営者としてグループ一体となって経営を行い、冒頭のM&A戦略の立案で期待した効果を発揮できるよう取り組むことになります。

この、M&A成立後の統合プロセスをPMI(Post Merger Integration)といい、新たな体制での経営をスタートする日をDay1と呼びます。このDay1からスタートし、100日でのアクションがM&Aの成否を握る重要な時期であるといわれています。

残念ながら、日本で年間4,000件近く行われているといわれるM&Aのすべてが成功と言えるようなものではありません。当初の目論見通りの成果を達成できた案件もあれば、残念ながら失敗と言わざるを得ないような案件もあります。こうすればM&Aは必ず成功するという方程式はありません。

M&Aに対する社会的な成熟度が高まっていくにつれ、専門家等を活用しながら少しでも多くのM&Aが成功といわれるようになることを願います。

当社では、M&Aに関するご相談を受け付けております。どうぞお気軽にお問合せください。

⇒M&A総合サービスの詳細はこちら

山田 勝也

税理士/公認会計士

税理士法人G&Sソリューションズ 代表社員。

株式会社G&Sソリューションズ 代表取締役。2005年中央大学卒。中央青山監査法人及び太陽有限責任監査法人にてIPO業務やM&A業務に従事し、2013年に独立。税理士法人G&Sソリューションズ、株式会社G&Sソリューションズを設立し代表社員、代表取締役に就任。業務範囲を限定することなく、M&Aに関連する幅広い業務をクライアントに提供し、年間50件を超えるM&Aに関連した業務の提供や相談を受けている。また、会計事務所との業務提携を進めることで、会計事務所が行うM&A業務等の支援を行っている。

著書に「40代オーナー社長のための経営のバトンリレー」(幻冬舎メディアコンサルティング)「M&A組織再編 ストラクチャー別会計・税務のポイント」太陽有限責任監査法人編:共著(税務経理協会)、「株式上場準備の実務」太陽有限責任監査法人編:共著(中央経済社)がある。