COLUMN

【事業承継税制(特例)】事業承継税制(特例)と持株会社スキームとの合算形式の検証

- 富裕層コンサルのイロハ

- 事業承継税制

Q. 事業承継税制(特例)と持株会社スキームとの合算形式の検証

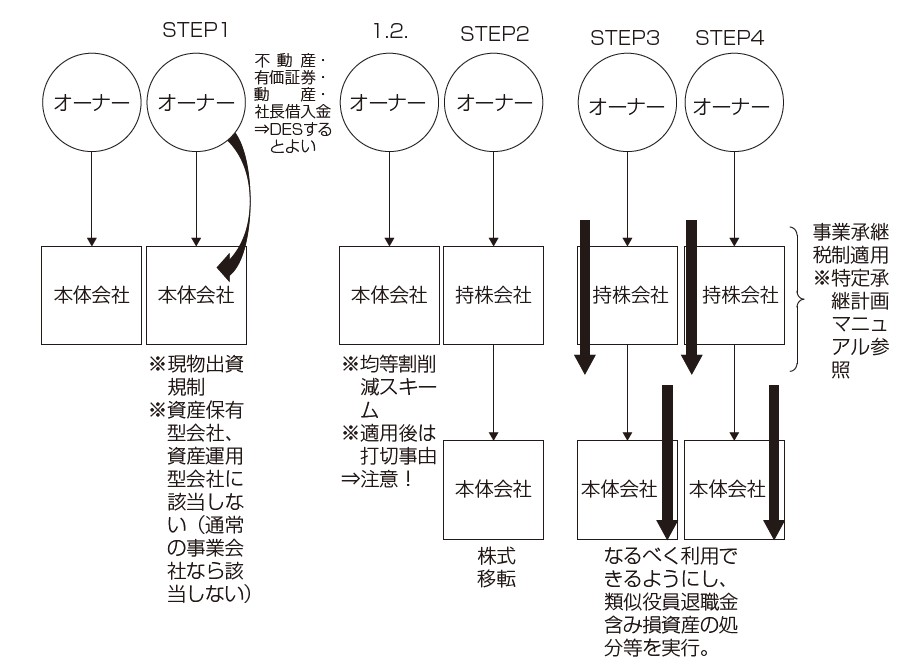

以下の流れが理想的ですが、本体会社(対象会社)の株価を役員退職金の支給等でできるだけ痛めつけて、それから事業承継税制(特例)を適用するのがシンプルイズベストで最も良い方法だと思われます。

【解説】

以下の手順になると思われます。

(STEP 1)

オーナーの非上場株式以外の相続税がかかる固有資産を対象会社に現物出資します。このとき現物出資規制には留意してください。また、通常の事業会社であれば問題ないですが、資産保有型会社、資産運用型会社に該当しないかのチェックも念のため必要です。

(STEP 1')

これは「実行するかしないか」はシミュレーション次第なので1'としました。いわゆる減資スキームです。上記(STEP 1)で増資を行った結果、法人住民税が増加することはあるかと思われます(この時、増資で資本金は増加させないようにします。外形標準課税も考慮が必要になるからです)。以下の手順で減資スキームを組むか検討します。

1.資本金1,000、資本準備金500、その他資本剰余金2,000になったとします。資本金を無償減資で1,000→100に、900をその他資本剰余金に振り替えます。

2.会社法上、その他資本剰余金は配当可能ですので、合計金額2,900を配当します。この結果、法人住民税の課税標準は資本金100+ 資本準備金500=600となるはずです。

これをしてしまうと、(STEP 1)で現物出資したはずの財産が現金化してオーナーの財産に加算されてしまいます。

したがって、1)オーナーの相続財産減少額、2)法人住民税(外形標準課税)の減少額とのシミュレーション次第で実行するか否かを決定します。

なお、事業承継税制適用後は、資本金、資本準備金の欠損填補以外の取崩しは打切事由に該当してしまうため留意が必要です。

(STEP 2)

株式交換・株式移転スキーム若しくは、会社分割スキームにより持株会社を組成します。新設法人を作成すると3 年縛り(過去3 年以上、代表者であったものという事業承継税制の適用要件上の縛り、若しくは株価の計算上、新設法人については当初3 年間は純資産価額方式しか使えない)ことから、「できれば」グループ関連会社で休眠状態になっている会社などを株式交換で持株会社に据えるのがよいでしょう。また、特例承継計画は当該持株会社で先に提出しておきます。

株式交換で子会社の株主数が50人未満の場合、税務上の帳簿価額はその株式の税務上の取得価額となりますが、それが贈与、相続であった場合、旧券面額でよいことと課税実務上はなっています。

(STEP 3)

従来型の持株会社スキームにより株価対策をします。

(STEP 4)

従来型の持株会社スキームにより株価がかなり低減されたところで当該持株会社に事業承継税制を適用します。

様式第21(特例承継計画)の記載マニュアルである「特例承継計画に関する指導及び助言を行う機関における事務について」【平成30年4月1日版】3頁にも「当該会社がいわゆる持株会社である場合には、その子会社等における取組を記載してください。」との記載があり、持株会社での適用も当然増加してくるであろうことも示唆したものといえます。

上記のスキームを提案する必要はありません。しかし金融機関が当該スキームを持ち込んできたときのために概要は把握しておく必要があります。

このスキームは主に本体会社が機動的な組織再編やM&A を積極的に実行している場合に用いられることが多いようです。というのは、上記のような機動的な再編を本体会社自らが実行している会社においては打切事由に抵触する可能性が高いからです。そのため、本体会社そのものではなく持株会社に納税猶予を適用していれば、打切事由に関係なく機動的な資本戦略が実現できるというスキーム趣旨があります。

通常の納税猶予導入にあたってやっていただくこととは従来型の自社株引き下げ策の実行です。納税猶予対象額そのものが減少すること、特例制度が当初の予定通り、時限立法として終わり、「一般」のみになったときのための対処をしておくべきということです。

次回は、『事業承継税制(特例)に係る事前説明責任について―①』をお送りいたします。

あわせて読みたい!

|  |

| 【事業承継税制(特例)】持株会社スキームの基本と比較検討―① | 【事業承継税制(特例)】贈与税の納税猶予と併用する贈与 |

サービスのご案内

|  |  |

| 株価算定支援サービス | 日税M&A総合サービス | メールマガジンのご登録 |

免責事項について

当社は、当サイト上の文書およびその内容に関し、細心の注意を払ってはおりますが、いかなる保証をするものではありません。万一当サイト上の文書の内容に誤りがあった場合でも、当社は一切責任を負いかねます。

当サイト上の文書および内容は、予告なく変更・削除する場合がございます。また、当サイトの運営を中断または中止する場合がございます。予めご了承ください。

利用者の閲覧環境(OS、ブラウザ等)により、当サイトの表示レイアウト等が影響を受けることがあります。

当サイトは、当サイトの外部のリンク先ウェブサイトの内容及び安全性を保証するものではありません。万が一、リンク先のウェブサイトの訪問によりトラブルが発生した場合でも、当サイトではその責任を負いません。

当サイトのご利用により利用者が損害を受けた場合、当社に帰責事由がない限り当社はいかなる責任も負いません。

伊藤 俊一

税理士

伊藤俊一税理士事務所 代表税理士。

1978年(昭和53年)愛知県生まれ。税理士試験5科目合格。一橋大学大学院修士。都内コンサルティング会社にて某メガバンク案件に係る事業承継・少数株主からの株式集約(中小企業の資本政策)・相続税・地主様の土地有効活用コンサルティングは勤務時代から通算すると数百件のスキーム立案実行を経験。現在、厚生労働省ファイナンシャル・プランニング技能検定試験委員。

現在、一橋大学大学院国際企業戦略研究科博士課程(専攻:租税法)在学中。信託法学会所属。